Menurut prediksi Mapa, rupiah akan semakin melemah ke Rp15.950/US$ dalam waktu dekat akan tetapi pada akhir tahun ini mata uang Indonesia itu berpotensi menguat hingga ke kisaran Rp15.250/US$.

Analisis dari perusahaan investasi asal Inggris, Barclays, menilai sebaliknya. Potensi kenaikan BI rate cukup besar pada Rapat Dewan Gubernur pada 24 April nanti, setelah libur panjang Lebaran berakhir.

"Kami melihat potensi signifikan kenaikan BI rate sebesar 25 bps menjadi 6,25% apabila rupiah terus berlanjut mendekati Rp16.000/US$," kata Barclays.

Kenaikan BI rate dinilai bukan hal yang mustahil bagi BI yang sejauh ini tidak terlihat khawatir tentang kondisi perekonomian domestik. BI juga dinilai belum melihat adanya kebutuhan mendesak untuk menurunkan bunga acuan. Sejauh ini, BI belum mengubah proyeksi pertumbuhan ekonomi 2024, masih di angka 4,7%-5,5%.

Sikap BI yang lebih aktif, melalui kenaikan bunga acuan, dianggap akan bisa membatasi risiko overshoot rupiah jangka pendek di atas level Rp16.000/US$.

Tidak berkelanjutan

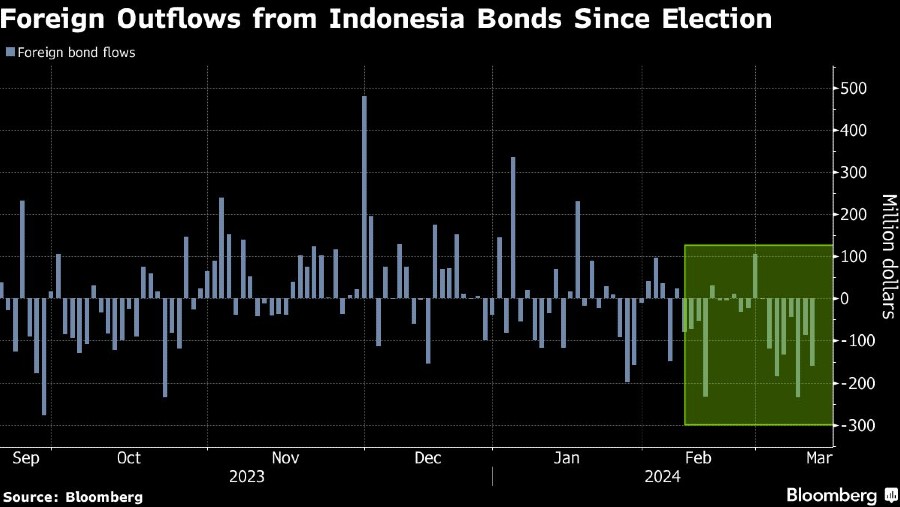

Sebelumnya, analisis dari Bahana Sekuritas menilai, pendekatan intervensi yang dipilih BI untuk menahan tekanan terhadap rupiah tidak akan berkelanjutan. "Kami tetap berpandangan bahwa intervensi valuta asing yang terus-menerus untuk mendukung rupiah tidak akan berkelanjutan, dan kebijakan seperti itu akan menimbulkan dampak negatif terhadap kondisi net liquidity dalam sistem keuangan," ujar Head of Equity Research Bahana Sekuritas Satria Sambijantoro.

Pelemahan yang terjadi pada rupiah belakangan tak lain adalah karena selisih imbal hasil yang terlalu sempit antara Indonesia dan Amerika, saat ini selisih yield hanya 233 bps, akibat level bunga acuan yang terlalu dekat. BI rate di 6% hanya berjarak 50 bps dengan bunga acuan Federal Reserve yang saat ini sudah 5,5%.

BI sejauh ini terlihat berkukuh menjalankan stance kebijakan yang berlawanan dengan tren global, tidak seagresif bank sentral lain dalam mengerek bunga acuan. Ini yang terlihat dalam keputusan bunga acuan pada Juli, Agustus, dan September 2023 lalu, sebelum menaikkan BI rate secara mengejutkan pada Oktober.

"Terikat oleh panduan dovish-nya, BI kurang memiliki fleksibilitas dan kredibilitas ketika berupaya memukul spekulan valuta asing yang memanfaatkan keengganan BI menaikkan suku bunga dengan membangun posisi short [jual] untuk rupiah," kata Satria.

Dalam berbagai kesempatan, para anggota Dewan Gubernur BI berulang menyatakan, jurus bank sentral menjaga rupiah dilangsungkan dalam strategi yang disebut sebagai triple intervention, yakni intervensi langsung ke pasar spot, pasar Domestic Non-Deliverable Forward dan intervensi ke pasar Surat Berharga Negara (SBN).

“Caranya [stabilisasi rupiah] bagaimana? Ya, kami intervensi di pasar valas supaya stabil di pasar tunai atau spot. Supaya ke depan menguat melalui forward disebut Domestic Non-Delivery Forward. Kami intervensi di pasar valas, dua itu volatilitas kita intervensi secara tunai atau spot. Arahnya kita juga intervensi secara forward melalui DNDF," ujar Perry Warjiyo, Gubernur BI dalam konferensi pers hasil rapat berkala Komite Stabilitas Sistem Keuangan di Jakarta, akhir Januari lalu.

Untuk mengatasi aliran dana asing yang keluar atau net outflow, BI melakukan pembelian SBN yang dijual oleh pihak asing pada pasar sekunder. Selain untuk menjaga kestabilan rupiah, langkah ini dilakukan BI untuk memberikan kepastian kepada investor asing dan menjaga likuiditas rupiah tidak kering.

“Kalau kami jual valas, kan, kami mensuplai valas dan cadangan devisa, dampaknya rupiah masuk... supaya likuiditas rupiah keluar lagi ya kami beli SBN. SBN yang dijual asing kami beli, likuiditas rupiah nambah lagi istilahnya sterilize intervention atau intervensi valas yang disterilisasi supaya dampak likuiditas rupiah tidak berdampak ke stabilitas sistem keuangan,” jelas Perry.

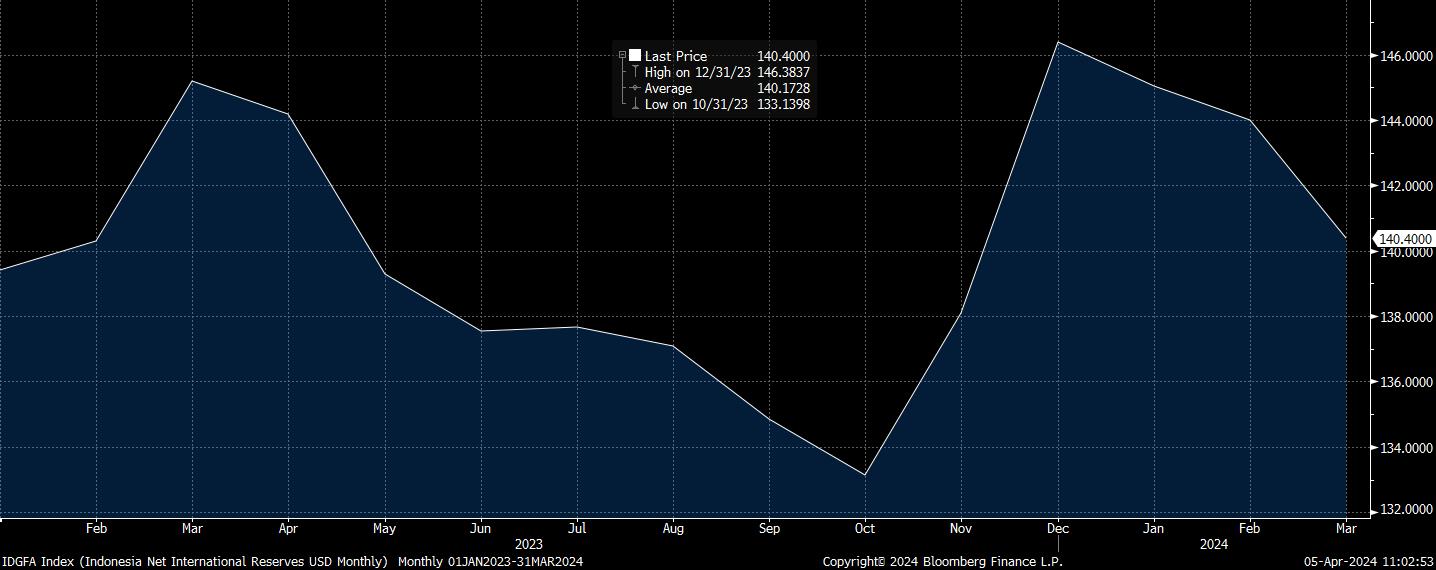

Cadev susut tajam

Nilai cadangan devisa anjlok tajam pada Maret, menggenapi penurunan selama satu kuartal hingga US$6 miliar. Penurunan cadangan devisa itu menaikkan lagi pembicaraan tentang potensi kenaikan BI rate bila rupiah terus melemah dalam jangka pendek.

Berkaca pada keputusan mengejutkan BI pada Oktober lalu ketika BI rate mendadak dinaikkan jadi 6% menyusul kejatuhan rupiah yang nyaris menjebol Rp16.000/US$ di pasar spot, adalah dilatarbelakangi oleh penurunan nilai cadangan devisa yang cukup dalam.

Nilai cadev telah berkurang hampir US$9,4 miliar sebelum akhirnya BI rate naik pada Oktober menjadi 6%.

Bahkan ketika BI rate dinaikkan, rupiah masih belum begitu saja keluar dari tekanan. BI menaikkan bunga acuan pada 19 Oktober dan rupiah masih tetap melemah bahkan menembus level terburuk pada 27 Oktober di kisaran Rp15.940/US$.

Kini, setelah data cadangan devisa, perhatian pelaku pasar akan terpaku pada data transaksi berjalan RI yang dijadwalkan baru dirilis pada 20 Mei nanti.

Nilai surplus transaksi berjalan pada Februari lalu terperosok ke level terendah dalam sembilan bulan terakhir ke level US$867 juta, jauh lebih kecil dibandingkan prediksi para pelaku pasar yang memperkirakan bisa mencapai US$2,3 miliar.

Transaksi berjalan RI pada kuartal 1-2024 diperkirakan akan mencatat defisit lebih besar dibandingkan kuartal IV-2023 lalu sebesar US$1,3 miliar.

Pada penutupan perdagangan hari terakhir bursa sebelum libur panjang Lebaran, Jumat pekan lalu, rupiah ditutup menguat 0,28% ke level Rp15.848/US$, penguatan terbesar di Asia pada hari tersebut. Kurs tengah Bank Indonesia, JISDOR, juga ditutup menguat di Rp15.873/US$.

Indeks Harga Saham Gabungan (IHSG) juga ditutup menguat 0,45% ke level 7.286,88. Sedangkan imbal hasil surat utang negara terpantau turun di mana tenor 2Y terkikis 0,9 bps ke 6,341%, lalu tenor 10Y juga turun 1,8 bps ke level 6,654%.

(rui)