Tekanan eksternal yang terus menyudutkan aset-aset domestik itu masih berpusat pada arah kebijakan Fed, bank sentral paling berpengaruh di dunia. Analis mengkhawatirkan, bila BI tidak mengkaji ulang posisi kebijakan moneternya yang membuat selisih antara yield US Treasury dan yield SUN semakin sempit, arus modal keluar akan semakin deras dan bisa meningkatkan instabilitas rupiah. Itu tentu saja kabar buruk bagi pebisnis dan perekonomian.

Silicon Valley Effect

Akan tetapi, mendadak angin berputar arah menyusul kabar kejatuhan tiga bank di Amerika dalam waktu berdekatan. Silvergate, Silicon Valley Bank, dan Signature; tiga bank dengan spesialisasi kripto dan startup ambruk karena kesalahan mengelola risiko likuiditas saat harga obligasi jatuh tertekan kenaikan bunga acuan, menyulut ekspektasi Fed akan berbalik arah. Yaitu, menahan bunga atau bahkan berhenti melanjutkan pengetatan moneter yang sudah dijalankan secara agresif selama setahun terakhir.

Kasus SVB dan dua bank lain menyodorkan cerita dampak ekstrem dari kebijakan pengetatan bunga yang menjatuhkan portofolio obligasi perbankan di negeri itu.

Perkembangan cepat di Amerika membalik arah minat investor terhadap aset-aset negara berkembang. Walau ketika ketakutan memuncak kemarin telah membuat pemodal di seluruh dunia melepas posisinya, terutama di ekuitas. Di Bursa Efek Indonesia (BEI), asing mencetak jual bersih Rp 1,33 triliun dan menyeret bursa anjlok lebih dari 2%, kemarin. Akan tetapi, SVB effect justru menjadi angin segar bagi pasar surat utang.

Yield SUN melandai dan investor asing menyerbu lelang SUN yang digelar kemarin dengan minat dua kali lipat di atas Rp 13 triliun. Ini memupus tesis pentingnya BI menaikkan bunga demi menangkal risiko capital outflow.

“Rupiah masih menjadi yang terkuat di kawasan Asia selama 2023 kendati sempat mendapatkan tekanan dalam beberapa pekan,” tulis tim Bloomberg Economics untuk Asia, Senin (13/3/2023).

Macro Strategist Samuel Sekuritas Lionel Prayadi menilai, tekanan bagi BI untuk menaikkan bunga melonggar karena SVB effect. “Kalau tidak ada kejadian SVB, BI kemungkinan besar naik,” ujarnya.

Lebih Banyak Alasan untuk Bertahan

Faktor rupiah yang menghadapi tekanan mungkin sempat membuat BI gamang. Namun, bila menilik data-data makroekonomi domestik, bank sentral memiliki cukup banyak alasan untuk mempertahankan stance kebijakan di level saat ini.

Konsensus ekonom yang disurvei oleh Bloomberg tidak berubah, memperkirakan BI7DRR akan bertahan di posisi 5,75% bulan ini. Survei diikuti oleh 28 ekonom dengan median estimasi 5,75% dan estimasi rata-rata 5,77%. Hanya ada dua ekonom yang memperkirakan BI akan mengerek 25 bps menjadi 6% bulan ini.

Ada beberapa alasan mengapa BI7DRR akan ditahan di level saat ini. Pertama, inflasi domestik semakin melandai. Walau Februari lalu inflasi naik sedikit ke 5,47% dan diprediksi akan terus naik saat perayaan puasa dan lebaran tiba, ekonom memperkirakan tekanan inflasi selanjutnya akan terus melandai. Inflasi inti Februari bahkan menurun lebih cepat ke posisi 3,09%.

Chief Economist Bank Mandiri Faisal Rachman menilai, dampak lanjutan dari kebijakan kenaikan bahan bakar minyak (BBM) tahun lalu akan berakhir sepenuhnya pada September nanti dan akan membawa inflasi ke kisaran 3,6% pada akhir 2023. “Ini memberi ruang bagi BI untuk mempertahankan BI7DRR di kisaran saat ini,” jelasnya.

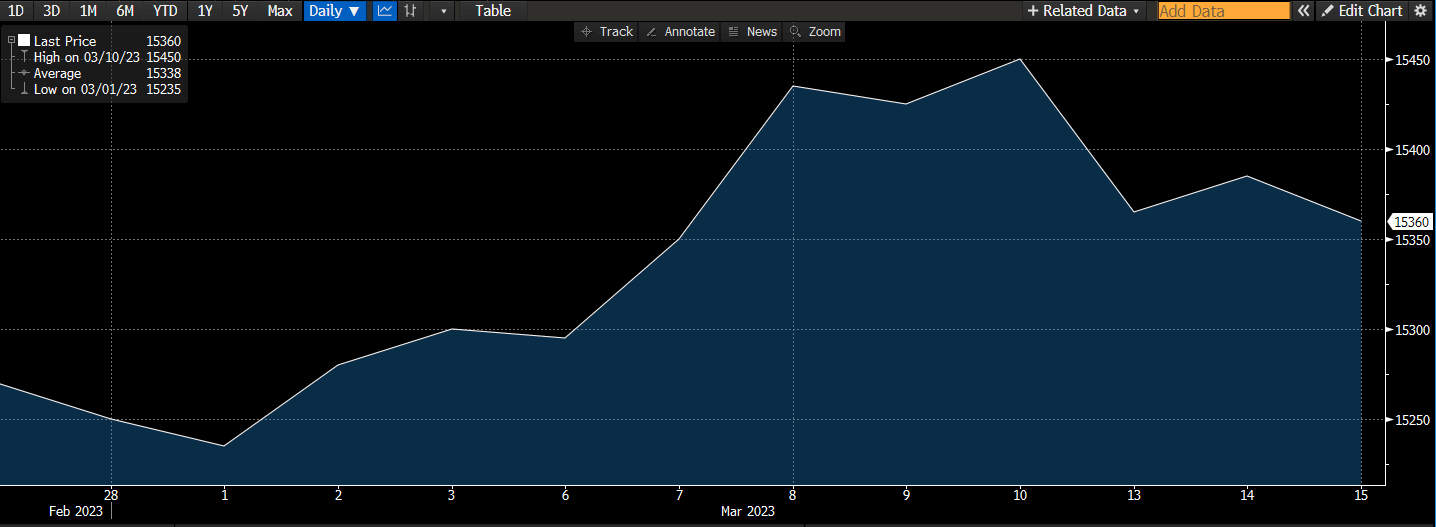

Kedua, stabilitas rupiah masih terjaga walau sempat mengalami tekanan jual cukup besar akibat sentimen eksternal pada pekan kedua Maret lalu. Ekonom Bloomberg mencatat, rupiah sejauh ini masih menjadi yang terkuat di Asia. Ini didukung oleh level BI7DRR yang masih positif dengan tingkat inflasi inti 3,09% pada Februari lalu. “Divergensi ini bersama dengan surplus neraca berjalan adalah sumber dukungan untuk kekuatan rupiah,” jelas tim Bloomberg Economics.

Nilai tukar rupiah menguat ke posisi Rp 15.368 per dolar AS pada pukul 11:29, Rabu (14/3/2023).

Badan Pusat Statistik (BPS) melaporkan hari ini, nilai surplus neraca dagang Indonesia pada Februari melampaui perkiraan para ekonom dan mencapai level tertinggi dalam empat bulan terakhir.

Neraca dagang mencetak surplus US$ 5,48 miliar jauh di atas estimasi ekonom sebesar US$ 3,28 miliar. Kinerja ekspor naik 4,51% year-on-year didukung kinerja sektor pertambangan serta migas. Surplus neraca yang besar juga akibat laju impor yang turun 4,32% yoy pada Februari lalu.

Upaya BI menambah amunisi untuk rupiah juga terlihat mulai menunjukkan greget. Lelang Term Deposit Valas Devisa Hasil Ekspor (DHE). Dalam empat kali gelar lelang oleh bank sentral, nilai penawaran masuk memang masih berfluktuasi. Terakhir pada 14 Maret, nilai penawaran masuk mencapai US$ 22,75 juta, menurun dari lelang sebelumnya yang mencatat penawaran masuk hingga US$ 56,75 juta.

Ketiga, konsumsi domestik masih tertatih. Motor ekonomi Indonesia adalah konsumsi di mana kontribusinya terhadap Produk Domestik Bruto bisa lebih dari separuh. Namun, akibat tersapu pandemi, sampai kini tingkat konsumsi domestik masih belum sepenuhnya kembali ke masa sebelum wabah merajalela.

"Tingkat konsumsi domestik belum sepenuhnya pulih saat ini seperti sebelum pandemi tak lain karena ketika terjadi wabah penurunannya cukup dalam sehingga recovery pun butuh waktu dan bertahap,” kata Ekonom LPEM UI Teuku Riefky kepada Bloomberg Technoz, belum lama ini.

Data terakhir penjualan mobil pada Februari tercatat turun 7,6% secara bulanan. Indeks Penjualan Ritel juga masih tercatat turun menurut laporan BI pekan lalu.

Data BPS juga menunjukkan, impor barang konsumsi pada Januari 2023 masih tercatat turun hingga 11,64% dibandingkan Desember 2022, meski masih tumbuh 1,09% secara tahunan. Adapun Indeks Keyakinan Konsumen masih bertahan di zona optimistis di atas 100. BI mencatat, Februari 2023, posisi indeks berada di level 122,4 kendati menurun dari posisi Januari di angka 123.

Dwi Widodo, Ekonom Samuel Asset Management cenderung melihat, tingkat konsumsi domestik saat ini masih berada di fase pemulihan di mana lajunya memang tidak secepat beberapa bulan lalu ketika masih ada pengaruh low-base effect dari pandemi. Namun, "Terlalu dini untuk menyimpulkan bahwa tingkat konsumsi domestik masih akan melambat,” ujar Dwi.

Kedatangan musim perayaan Maret-April ini disambung dampak kenaikan Upah Minimum Provinsi (UMP) setelh dua tahun tertahan lalu berlanjut dengan belanja keperluan kampanye jelang Pemilihan Umum 2024, akan menjadi kombinasi pendukung pemulihan konsumsi domestik.

Dengan laju konsumsi domestik yang masih berusaha bangkit sepenuhnya, menahan bunga acuan di level saat ini menjadi langkah logis bank sentral.

(rui/aji)