Kebutuhan emisi surat utang yang lebih rendah akhirnya juga memberikan daya tawar yang lebih tinggi bagi pemerintah selaku penerbit. Terlebih, meskipun tahun 2023 tingkat bunga global maupun domestik masih bertahan tinggi, rata-rata imbal hasil surat utang terbitan pemerintah masih lebih rendah setidaknya dibanding tahun sebelumnya.

Berdasarkan data Bloomberg, yield SUN/INDOGB tenor 10 tahun bergerak rata-rata di 6,58% sepanjang tahun ini. Lebih rendah dibanding 2022 di angka 7,19%. Tenor lain juga mencatat tren serupa terutama untuk tenor menengah dan panjang. INDOGB-5 tahun mencatat yield di kisaran 6,3% year-to-date, lebih rendah dibanding sepanjang tahun lalu di angka 6,84%.

Begitu juga tenor 15 tahun dan 30 tahun yang sepanjang 2023 ini bergerak masing-masing di 6,77% dan 6,9%, di bawah rata-rata tahun lalu di 7,28% dan 7,09%.

Sementara animo pasar terhadap surat utang RI di pasar primer juga terlihat cukup stabil terutama di separuh pertama tahun ini. Beberapa kali gelar lelang SUN mencatat bidding amount hingga di atas Rp50 triliun. Tren serupa juga terlihat dari lelang sukuk kendati di kisaran angka lebih rendah.

Pasar Sekunder

Penurunan nilai emisi SBN sepanjang tahun ini pada akhirnya turut pula mempengaruhi pergerakan di pasar sekunder. Total nilai SBN yang beredar di pasar sekunder sampai 15 Desember lalu mencapai Rp5.628,48 triliun, naik 6% dibandingkan posisi akhir 2022 sebesar Rp5.309,43 triliun.

Kepemilikan perbankan di SBN semakin susut, tersisa Rp1.521,24 triliun, berkurang sedikitnya Rp176,19 triliun dibanding posisi akhir tahun lalu. Meski demikian, penguasaan bank masih yang terbesar bila dibandingkan institusi lain seperti manajer investasi reksa dana, asuransi maupun pemodal asing.

Proporsi kepemilikan bank di SBN mencapai 27,03%. Urutan kedua yang menguasai SBN adalah Bank Indonesia (BI) dengan persentase mencapai 18,96%. Sedangkan kepemilikan asing di SBN mencapai 14,92% atau sekitar Rp839,92 triliun, naik dibandingkan akhir 2022 yang baru sebesar Rp762,19 triliun.

Namun, nilai itu masih jauh di bawah kepemilikan sebelum pandemi menerjang di mana saat itu asing menguasai lebih dari Rp1.000 triliun surat utang RI dan menempatkannya sebagai penguasa SBN lebih dari 30%.

Prospek 2024

Untuk tahun depan, pemerintah menargetkan kenaikan nilai emisi SBN menjadi sebesar Rp666,4 triliun, atau naik sedikitnya 92% dibanding realisasi tahun ini.

Penerbitan SBN tahun depan akan berlangsung di tengah masih tingginya ketidakpastian global kendati sinyal penurunan bunga acuan global sudah semakin terang. Penurunan bunga global dapat membantu yield lebih rendah lagi. Itu bisa menjadi kabar bagus bagi pemerintah selaku issuer karena biaya pendanaan bisa ditekan.

Sementara bagi para investor, tingkat bunga global yang turun akan menaikkan risk appetite untuk aset-aset pasar negara berkembang. Hanya saja, untuk kasus Indonesia, 'resep' itu belum tentu terjadi.

Sebaliknya, dengan sempitnya ruang bagi Bank Indonesia menurunkan bunga acuan sebagai upaya menstabilkan nilai tukar dan memitigasi risiko inflasi pangan juga energi, obligasi rupiah terancam kehilangan momentum pembalikan dana investor global pasca pembalikan arah (pivot) kebijakan The Fed.

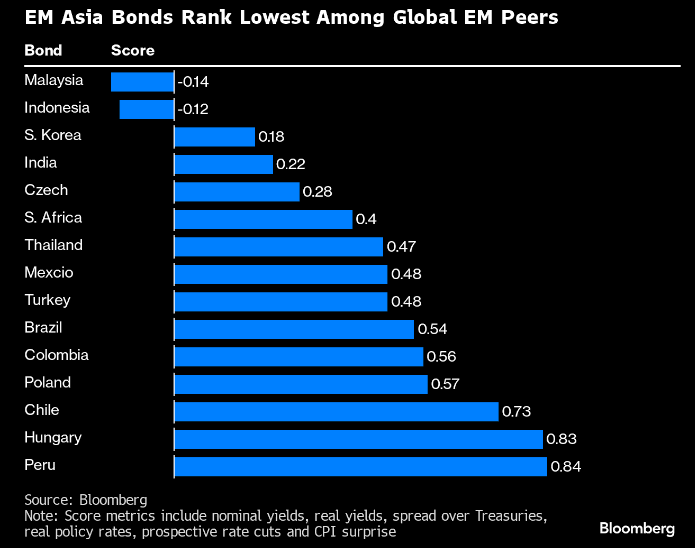

Perhitungan skor yang dilakukan oleh Bloomberg berdasarkan enam metrik, menghasilkan kabar kurang baik bagi pasar obligasi RI. Obligasi berdenominasi rupiah berada di peringkat bawah di antara 15 pasar obligasi negara berkembang, bersama obligasi dari Malaysia dan Korea Selatan.

Skor obligasi RI mencatat nilai negatif 0,12, terendah kedua setelah Malaysia yang mencatat skor minus 0,14. Di atas obligasi RI, surat utang Korea Selatan mencatat skor lebih tinggi yaitu 0,18%, lalu obligasi Thailand 0,47, juga India dengan skor 0,22.

Obligasi rupiah kalah telak dibanding surat utang negara-negara Amerika Latin seperti Peru yang mencetak skor 0,84, lalu Kolombia 0,56 dan Kolombia dengan skor 0,54. Di tiga peringkat teratas obligasi dengan skor tinggi adalah Peru, Hungaria dan Chili.

Dengan skor yang rendah, pasar obligasi Indonesia diperkirakan tidak banyak menikmati limpahan dana asing ketika pivot The Fed bakal mendorong para pemodal global mencari peluang di aset-aset pasar negara berkembang.

(rui/aji)